Top 6 de errores al armar tu plan de retiro

Planificar la forma de estar en condiciones de disfrutar de tu retiro es uno de los objetivos más comunes al empezar a invertir.

Pero hay errores que vemos que se cometen una y otra vez al armar ese plan.

Hoy te comento cuáles son para que puedas evitarlos.

Error #1: Subestimar el impacto de la inflación

Que los precios suben en Argentina no es ninguna novedad. Pero el error que muchos cometen es considerar que por guardar dólares estás a salvo de este impacto. La realidad es que en Argentina hay inflación en dólares y bien lo sabemos en estos momentos en que los precios no paran de subir y el dólar casi no se mueve.

Incluso en Estados Unidos, la inflación acumulada de los últimos 10 años ha sido del 30%. Guardar dólares en el colchón no va a ser suficiente para tu retiro porque todas las monedas pierden valor en el mundo. Es algo que siempre pasó y va a seguir pasando. Entonces es clave que tomes los recaudos para invertir y evitar que el dinero pierda valor.

Error #2: Ser demasiado conservador al invertir

Los argentinos suelen comprar dólares o inmuebles para ahorrar para su retiro. Pero los dólares no generan rendimiento por lo cual no son una inversión y los inmuebles están dando rentabilidades bajísimas. Con esas inversiones lo más seguro es que pierdas poder adquisitivo por lo que es fundamental que des el salto a inversor.

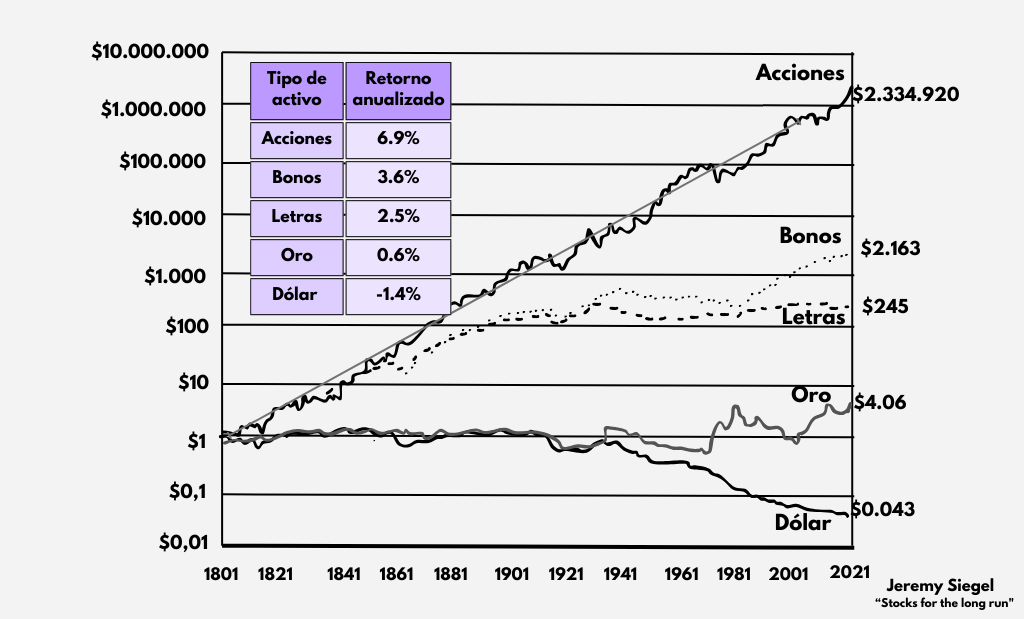

Suele haber mucha confusión en cuanto a qué se considera un buen rendimiento en tus inversiones. Este gráfico de Jeremy Siegel en su libro “Stocks for the long run” muestra 200 años de rendimientos de acciones, bonos, letras del tesoro, oro y el dólar.

Acá vemos claramente que el dólar es el peor porque pierde poder adquisitivo constantemente. Un dólar del año 1800 tiene el equivalente a 4 centavos de poder de compra hoy. El oro y las letras del Tesoro también tienen rendimientos muy bajos. Si pasamos a los bonos, el rendimiento promedio fue de 3,60% anual, lo cual convierte un dólar en USD 2.163 en 200 años.

Ahora, ¿qué pasa con las acciones? Son lejos el activo con más potencial de construir riqueza ya que un dólar en el 1800 equivaldría a más de USD 2.300.000 en la actualidad. Ser inversor tiene enormes ventajas para tu retiro.

Error #3: Subestimar cuánto vas a vivir

En el año 1900 la esperanza de vida al nacer promedio era de sólo 32 años. Actualmente supera los 70 años en el mundo y en algunas regiones se acerca a los 80 años. Esta es una tendencia que se espera que continue y que pone en jaque a los sistemas jubilatorios del mundo. Parece que no es un problema vivir muchos años, pero puede serlo si no te preparaste adecuadamente. Que no te agarren tus años dorados sin capital suficiente, es mejor planificar de más y no de menos.

Error #4: Tener expectativas poco realistas de rendimiento

El mercado americano ha rendido en promedio en los últimos 100 años 9% anual, si tomamos al S&P 500 que nuclea a las 500 empresas de mayor tamaño de Estados Unidos. Y ese rendimiento implica asumir riesgos por la volatilidad que tienen las acciones, con años de subas y años de caídas. Por eso, lo que te ofrezcan con rendimientos mayores a eso ya implica asumir grandes riesgos. Ni hablar si te hablan de rendimientos asegurados o garantizados de número exorbitantes como muchas estafas que andan dando vueltas.

Lo mejor es poner a resguardo a tu capital con asesoramiento de un profesional que te evite caer en trampas que te hagan perder todo tu capital.

Error #5: Olvidarte de los gastos en salud

Hoy se está hablando de la enorme suba de costos en medicina prepaga. En el mundo la suba de costos en salud por encima de la inflación es una tendencia que lleva tiempo y que se espera que continue. Por eso es inteligente contar con una buena cobertura de salud y dejar espacio en tu presupuesto para esos gastos en el retiro ya que seguramente se incrementarán.

Error #6: Esperar demasiado de la jubilación estatal

Desde estas columnas solemos comparar a la jubilación estatal con una estafa piramidal. Porque la realidad es que ese aporte que estamos haciendo no se está invirtiendo ni guardando en ningún lado para pagar nuestra futura jubilación. Por lo que vamos a depender del gobierno de turno al momento de jubilarnos y las proyecciones no son alentadoras.

Por eso es por lo que te aconsejo que no tengas en cuenta el ingreso por la jubilación estatal al armar tu plan de retiro porque lo esperable es que tienda a bajar cada vez más.

Teniendo en cuenta estos 6 errores podrás armar un plan de retiro sólido y sustentable. Si necesitás ayuda para ponerlo en marcha, un asesor profesional puede acompañarte en el proceso.

Matías Daghero

Presidente de Closing Bell Advisors

Agente Asesor Global de Inversión CNV Matrícula 1.117

P.D.: Si te interesa recibir información de Finanzas Personales e Inversiones suscribite a nuestro Newsletter Gratuito Semanal haciendo clic aquí.

Disclaimer