¿Cuánto necesitás para jubilarte y cómo lo podés conseguir?

Una pregunta que suelen hacerme como asesor financiero es cuánto capital necesitan para el retiro soñado. No hay recetas pero sí varias maneras de llegar a ese número mágico que te permite vivir sin tener necesidad de trabajar, más allá de que prefieras mantenerte activo.

Dejame qué te muestre cómo calcularlo y de qué manera podés conseguir ese rendimiento.

El primer paso para planificar tu retiro es calcular cuánto vas a gastar en esa etapa. Es algo que podés estimar de forma relativamente sencilla teniendo en cuenta el estilo de vida que aspirás a llevar y podés tomar como punto de partida tus gastos actuales haciendo algunos ajustes.

Hay que considerar que hay gastos que van a reducirse. Por ejemplo, gastos de movilidad si no vas a ir todos los días a tu trabajo o gastos en la educación de tus hijos cuando estos terminen sus estudios. Como contrapartida, hay gastos que van a subir, como gastos en salud o también gastos en viajes si estás pensando aprovechar para conocer el mundo.

Hasta ahí es un ejercicio bastante simple. Ahora, ¿cómo podés hacer para obtener ese rendimiento?

El número mágico de tu retiro

Obtener la renta que necesitás para financiar ese estilo de vida que estás imaginando se puede hacer de varias maneras. La clave es llegar a un número de capital que tenés que conseguir, fruto de tu esfuerzo de ahorro e inversión. Y acá tenés que considerar que hay diferentes números de capital de acuerdo con tu nivel de riesgo y el instrumento de inversión que utilices.

Pensá por un momento alguien que quisiera mantener un estilo de vida de USD 3.000 mensuales. ¿Cómo lo podría conseguir?

Bueno, si invirtiera en inmuebles, con una rentabilidad anual estimada de 2% anual, tendría que llegar al retiro con un capital de USD 1.800.000.

¿Parece mucho, verdad? Eso es a lo que se enfrentan los argentinos que intentan planear su retiro comprando departamentos y pensando en vivir de los alquileres. Llegar a los 65 años con ese capital implicaría que hagas aportes de USD 2.483 durante 40 años de vida activa laboral, algo a lo que muy pocos pueden acceder en la Argentina de hoy.

Pero, ¿hay otra manera?

Abajo te muestro cuánto deberías tener de capital y qué aporte mensual deberías hacer de acuerdo con el rendimiento esperado, para poder gastar USD 3.000 mensuales en tu etapa de jubilación:

Fuente: elaboración propia en base a los datos del mercado

Por ejemplo, ahí vemos con una tasa del 4%, similar a la que brindan hoy las letras del Tesoro de Estados Unidos, necesitarías llegar al retiro con USD 900.000, lo cual podría lograrse con un aporte de USD 789 mensuales en 40 años de vida laboral.

Ahora, asumiendo un poco más de riesgo, si conseguís una tasa del 7% anual, parecida a la que dan los bonos corporativos emitidos por empresas argentinas, el capital necesario sería de USD 514.286 y eso te requeriría un aporte mensual de USD 215 durante tu etapa activa.

Para un perfil dispuesto a asumir mayores riesgos, obteniendo una tasa del 9% anual que es el promedio histórico de las acciones de Estados Unidos, sólo necesitás un capital de USD 400.000, lo cual podés obtener con un aporte mensual de solamente USD 99.

Una cartera a la medida de cada inversor

Como verás, hay varias formas de armar una cartera para el retiro, y el esfuerzo requerido en tu etapa activa es diferente de acuerdo con qué instrumentos utilices. ¿Significa esto que tengo que salir corriendo a comprar acciones y no invertir en inmuebles?

Para nada, siempre tenés que analizar tu perfil de inversión. De nada sirve que inviertas en acciones si a la primera baja del mercado vas a salir corriendo a venderlas.

Lo que sí tenés que saber es que:

- Si sos muy gallina y no asumís ningún riesgo, podés llegar a construir el patrimonio para tu retiro, pero vas a tener una vida muy sacrificada. Tené en cuenta que con un rendimiento del 2%, el aporte requerido es 23 veces mayor al que hace falta con un rendimiento del 9%.

- Es importante que empieces de joven a invertir porque de esa manera vas a poder armar tu capital sin que el ahorro sea tan grande. Si empezás muy tarde, esos años van a ser muy duros.

- Hay que buscar el equilibrio entre tu yo joven y tu yo viejo. Empezar temprano te permite eso porque no hace falta un ahorro tan grande que te impida disfrutar de tu dinero en el momento actual.

Dejame que te muestre la importancia de empezar joven:

Fuente: elaboración propia en base a los datos del mercado

A la tabla anterior en la que te mostraba el aporte mensual para alguien que invertía durante 40 años según el rendimiento que conseguía con sus inversiones, le sumemos ahora la posibilidad de que invierta por menos años: 30, 20 y 10. Como verás allí los aportes mensuales suben ampliamente en cada categoría.

Incluso podemos ver como una persona que empieza más tarde se vería obligada a asumir más riesgos (una tasa más alta de rendimiento) y un sacrificio mayor (mayores aportes mensuales) que alguien que empezó de joven. Esto va en contra de lo que enseñan los libros de finanzas: una persona joven puede asumir más riesgos que una mayor.

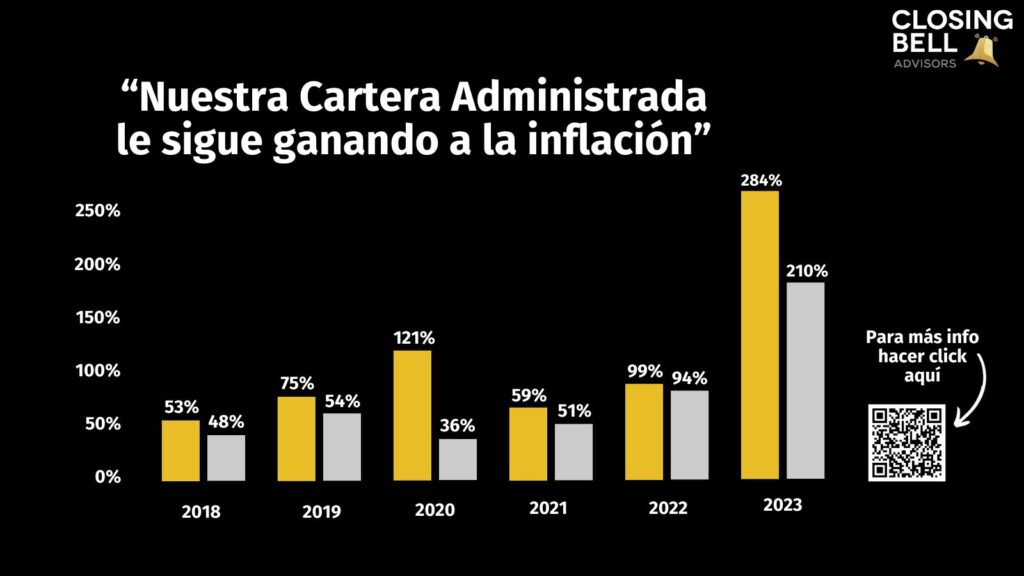

Armar un capital para tu jubilación es muy posible si te ponés un objetivo de ahorro e inversión. Y no hace falta que recorras ese camino solo. Contar con la ayuda de un asesor profesional para tu cartera te permitirá aprovechar las ventajas del mercado para tu capital.

Matías Daghero

Presidente de Closing Bell Advisors

Agente Asesor Global de Inversión CNV Matrícula 1.117

P.D.: Si te interesa recibir información de Finanzas Personales e Inversiones suscribite a nuestro Newsletter Gratuito Semanal haciendo clic aquí.

Disclaimer